Algemeen

De gemeentelijke heffingen zijn na de algemene uitkering de grootste inkomstenbron van de gemeente. Met de heffingen genereren we in 2023 ongeveer 22% van de gemeentelijke inkomsten. In het onderstaande overzicht worden de inkomsten van de diverse gemeentelijke heffingen nader gespecificeerd.

Overzicht inkomsten uit heffingen 2023 | ||||

Rekening 2022 | Begroot na wijziging 2023 | Rekening 2023 | Procentuele | |

Onroerende zaakbelasting (OZB) | 13.137 | 14.569 | 14.441 | -0,9% |

Afvalstoffenheffing en reinigingsrecht | 4.237 | 4.427 | 4.382 | -1,0% |

Rioolheffing | 4.266 | 4.672 | 4.637 | -0,8% |

Toeristenbelasting | 2.867 | 3.487 | 3.930 | 12,7% |

Baten baatbelasting | 2 | 3 | 2 | -18,8% |

Baten marktgelden | 19 | 20 | 19 | -7,2% |

Baten begraafplaatsrechten | 15 | 15 | 13 | -13,3% |

Baten reclamebelasting | 93 | 87 | 92 | 5,3% |

Baten precariobelasting | 29 | 25 | 30 | 19,3% |

Overige heffingen | 2.933 | 1.813 | 1.944 | 7,2% |

Totaal inkomsten uit heffingen | 27.599 | 29.118 | 29.489 | |

Totaal inkomsten begroting/rekening | 137.980 | 151.194 | 148.026 | |

Nb. de procentuele afwijking rekening/begroting zijn berekend op niet afgeronde bedragen. In de tabel zijn de bedragen wel afgerond op duizendtallen.

Uit het bovenstaande overzicht blijkt dat de inkomsten uit gemeentelijke heffingen in 2023 ongeveer € 371.000 hoger zijn dan begroot. De hogere opbrengsten zijn met name veroorzaakt door de hogere opbrengsten uit de toeristenbelasting (€ 443.000).

Beleid gemeentelijke heffingen

De gemeentelijke heffingen vormen een integraal onderdeel van het gemeentelijke beleid. In het collegeprogramma 2022-2026 is bepaald dat we de gemeentelijke lastendruk voor inwoners en bedrijven zo verantwoord mogelijk in balans houden. Eventuele aanpassing van tarieven bekijken we in samenhang met onze ambities. Voor 2023 is voor de tarieven een inflatiecorrectie van 2,4% gehanteerd. Bij de rioolheffing, de vermakelijkhedenretributie en de toeristenbelasting is hiervan afgeweken. Nadere uitleg over de tarieven van deze heffingen volgt later in deze paragraaf.

Kostendekkendheid

Vanaf de begroting 2017 is iedere gemeente verplicht in de paragraaf lokale heffingen de kostendekkendheid van de tarieven die op basis van de Gemeentewet maximaal kostendekkend mogen zijn, inzichtelijk te maken.

Per heffing wordt in deze paragraaf dan ook op hoofdlijnen inzicht gegeven hoe bij de berekening van de tarieven van heffingen de werkelijke baten de werkelijke lasten niet overschrijden. Voor Horst aan de Maas gaat het hierbij om:

- de afvalstoffenheffing,

- reinigingsrechten,

- rioolheffing,

- rioolaansluitrecht,

- marktgelden,

- lijkbezorgingsrechten en

- de leges.

Per heffing worden de directe kosten, overhead, btw en opbrengsten weergegeven. Daarbij zijn de volgende uitgangspunten gehanteerd:

- Directe kosten zijn de kosten die direct aan een heffing kunnen worden toegerekend en ook als zodanig in de financiële administratie staan (bijvoorbeeld directe personeelslasten, rijksleges, geleverde diensten t.b.v. de heffing en kapitaallasten).

- De overhead is op basis van de hierboven vermelde directe personeelslasten aan de heffing toegerekend.

- De inkoop-btw is als last meegenomen.

- De opbrengsten zijn gebaseerd op de tarieven 2023 zoals die in de paragraaf genoemd worden.

Voor de toerekening van de overhead heeft iedere gemeente een eigen beleidsvrijheid. De kostentoerekening van de overhead heeft net als bij de begroting 2023 plaatsgevonden op basis van de personeelslasten. Deze methode sluit het meest aan op de kostentoerekeningen zoals we die in het verleden ook hebben gehanteerd.

In deze paragraaf wordt de kostendekkendheid per heffing op basis van deze toerekening van de overhead inzichtelijk gemaakt. De systematiek van toerekenen van de overhead via de personeelslasten betekent dat een relatief groter bedrag toegerekend wordt aan arbeidsintensieve taken. De rechtvaardiging hiervoor is dat de ondersteuning en de aansturing voornamelijk zijn gericht op de mensen die de taken uitvoeren.

Onroerende Zaak Belasting (OZB)

De OZB wordt geheven van eigenaren en gebruikers van onroerende zaken.

OZB | |||

bedragen in hele euro's | 2022 | 2023 | Stijging |

|---|---|---|---|

Tarief Ozb-eigenaar woningen | 0,1391% | 0,1288% | -7,4% |

Tarief Ozb-eigenaar niet-woningen | 0,2650% | 0,2707% | 2,2% |

Tarief Ozb gebruiker niet-woningen | 0,2118% | 0,2163% | 2,1% |

Gemiddelde aanslag woning | € 404,78 | € 414,54 | 2,4% |

Gemiddelde aanslag niet woning / eigenaar en gebruiker | € 1.892,90 | € 1.938,22 | 2,4% |

De tarieven voor de OZB zijn geïndexeerd met 2,4% waarbij tevens de waardeontwikkeling in de tarieven is verdisconteerd.

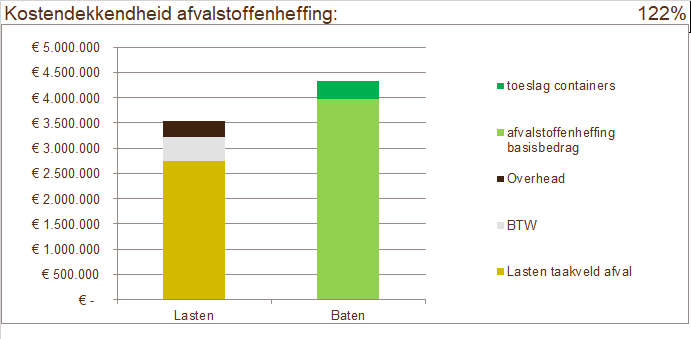

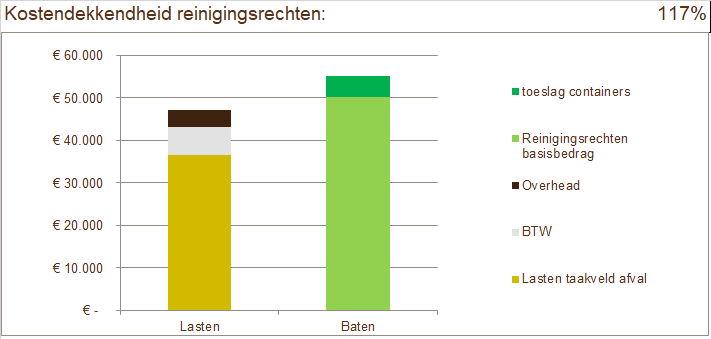

Reinigingsheffingen (afvalstoffenheffing)

De reinigingsheffingen bestaan uit de afvalstoffenheffing en de reinigingsrechten. Uitgangspunt is dat de reinigingsheffingen kostendekkend zijn. De afvalstoffenheffing wordt geheven van huishoudens om de kosten te dekken voor het inzamelen en verwerken van huishoudelijk afval. Dit zijn niet alleen de kosten voor de wekelijkse afvalinzameling, maar ook kosten voor de inzameling van glas, oud papier, klein chemisch afval en dergelijke.

Reinigingsrechten worden geheven van bedrijven die gebruik maken van de gemeentelijke afval-inzameldienst. De tarieven voor de afvalstoffenheffing (meerpersoonshuishoudens) en de reinigingsrechten zijn gelijk.

Conform de begroting 2023 en het Raadsvoorstel tot vaststellen van de diverse belasting- en legesverordeningen 2023 van december 2022 zijn de tarieven met 2,4% inflatiecorrectie geïndexeerd. Dit heeft in 2023 voor de tarieven en de afval gerelateerde lastendruk het volgende betekend.

Reinigingsheffingen | |||

bedragen in hele euro's | 2022 | 2023 | Stijging |

|---|---|---|---|

Basisheffing per jaar meerpersoonshuishouden | € 232,24 | € 237,84 | 2,4% |

Basisheffing per jaar éénpersoonshuishouden | € 171,42 | € 175,56 | 2,4% |

Restafvalzak | € 1,70 | € 1,70 | 0,0% |

Gemiddelde lasten (1) | € 237,78 | € 243,27 | 2,3% |

Gemiddelde lasten meerpersoonshuishouden (1) | € 255,10 | € 261,00 | 2,3% |

Gemiddelde lasten éénpersoonshuishouden (1) | € 182,42 | € 186,63 | 2,3% |

(1) (inclusief kosten voor restafvalzakken, big bags etc.) | |||

De gemiddelde lastendruk voor een gebruiker van een woning (meerpersoonshuishouden) in onze gemeente bedraagt in 2023 € 261,00. Het gemiddelde van alle Limburgse gemeenten ligt op € 298,56 (volgens de berekeningsmethodiek van de provincie). De gemiddelde lastendruk voor een meerpersoonshuishouden ligt is in Horst aan de Maas dus 12,5% (€ 37,25) lager dan het gemiddelde.

De kostendekkendheid van de afvalstoffenheffing en het reinigingsrecht is ten opzichte van de begroting 2023 (99% resp. 100%) hoger uitgevallen omdat de verwachte kosten van de afvalinzameling lager zijn uitgevallen dan begroot. Dit heeft 2 redenen. In 2023 is er (over alle afvalstromen berekend) circa 10% minder afval aangeboden dan oorspronkelijk was begroot. Verder zijn de jaarlijkse indexeringen in 2023 over de gehele linie (inzameling, verwerking en overige inkoop) aanzienlijk lager uitgevallen dan medio 2022 nog werd ingeschat.

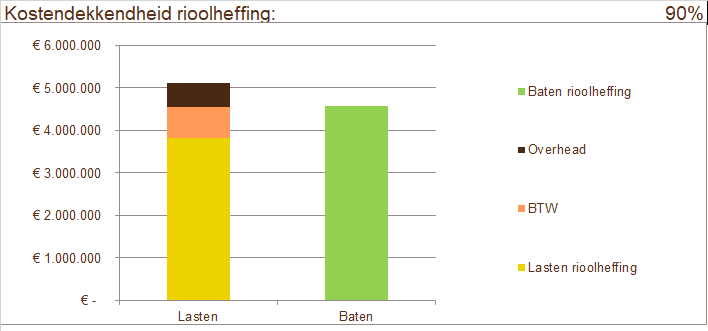

Rioolheffing

De (verbrede) rioolheffing heeft het karakter van een bestemmingsheffing. Hiermee worden kosten verhaald van collectieve maatregelen, die de gemeente noodzakelijk acht voor een doelmatig werkende riolering. Ook de kosten voor de maatregelen die nodig zijn ten aanzien van hemelwater en grondwater worden hiermee verhaald.

Uitgangspunt voor de rioolheffing zijn kostendekkende tarieven. Het tarief voor de rioolheffing 2023 is echter niet kostendekkend en hierbij is de egalisatievoorziening ingezet om de stijging in de heffing te beperken. In de begroting 2023 en de Gemeentelijk Rioleringsplan Horst aan de Maas 2022 -2026 (GRP) was hierbij voor 2023 (t/m 2026) een heffing opgenomen van € 237 per aansluiting. Conform het raadsvoorstel in december 2022 is het tarief per aansluiting voor 2023 vastgesteld op € 230 in plaats van € 237.

In het onderstaande overzicht staat de ontwikkeling van de rioolheffing aangegeven.

Rioolheffing | |||

bedragen in hele euro's | 2022 | 2023 | Stijging |

|---|---|---|---|

Vast tarief per eigendom | € 217 | € 230 | 6% |

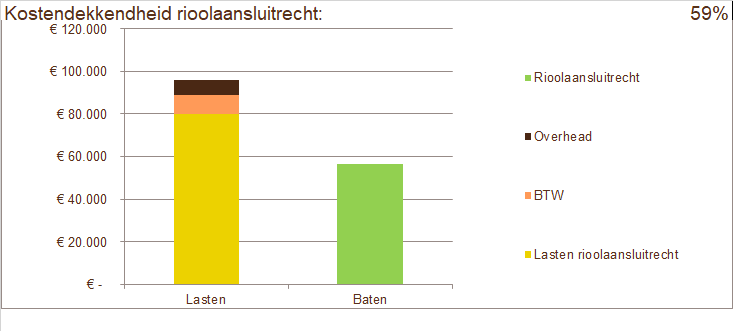

Rioolaansluitrecht

Het rioolaansluitrecht is een éénmalige vergoeding van de eigenaar van een pand dat op de riolering wordt aangesloten.

Rioolaansluitrecht | ||||

bedragen in hele euro's | 2022 | 2023 | Stijging | |

Drukriolering buitengebied | € 4.623 | € 4.734 | 2,4% | |

Vrijverval-riolering | € 242 + € 176 per m¹ perceel-aansluitleiding | € 248 + € 180 per m¹ perceel-aansluitleiding | 2,4% | |

Toeristenbelasting

Toeristenbelasting wordt geheven van degene die tegen een vergoeding gelegenheid geeft tot overnachten. De belasting wordt geheven voor alle overnachtingen van personen die niet in de gemeentelijke basisregistratie staan ingeschreven. Dit kunnen zowel toeristen als arbeidsmigranten zijn. De toeristenbelasting is een algemeen dekkingsmiddel, wat betekent dat de gemeente vrij is in de besteding van de inkomsten.

Ook bij verblijf op/in ligplaatsen en watervilla’s wordt (water)toeristenbelasting geheven. Het verblijf op vaartuigen wordt geheven op basis van etmalen verblijf en niet op basis van overnachtingen.

Conform de begroting zal het hoge tarief voor de toeristenbelasting 2023 niet worden gewijzigd t.o.v. 2022. Het lage tarief voor de toeristenbelasting 2023 is verhoogd van € 1,45 naar € 1,55 per overnachting. De tarieven voor vaste plaatsen en seizoenplaatsen zijn in lijn hiermee aangepast

De tarieven van de toeristenbelasting 2023 zijn bepaald op de onderstaande tarieven:

Toeristenbelasting | ||||

bedragen in hele euro's | 2022 | 2023 | Stijging | |

|---|---|---|---|---|

Laag tarief per persoon per overnachting (1) | € 1,45 | € 1,55 | 6,9% | |

Vaste plaats, vast bedrag per jaar (1)* | € 226,20 | € 241,80 | 6,9% | |

Seizoensplaats / arrangement per week (1)* | € 5,80 | € 6,20 | 6,9% | |

Hoog tarief per persoon per overnachting (2) | € 1,55 | € 1,55 | 0,0% | |

Watertoeristenbelasting per persoon per etmaal (3) | € 1,55 | € 1,55 | 0,0% | |

Vaste ligplaatsen voor een vaartuig, per jaar (3) | € 241,80 | € 241,80 | 0,0% | |

Seizoenligplaats voor een vaartuig, per week (3) | € 6,20 | € 6,20 | 0,0% | |

(1) mobiele kampeeronderkomens, stacaravans, groepsaccommodaties. | ||||

(2) Hotel, pensions, vakantiewoningen. | ||||

(3) Vaartuigen, watervilla's. | ||||

* De forfaits voor landtoerisme zijn per 2021 aangepast in vaste tarieven | ||||

Vermakelijkheden

De vermakelijkhedenretributie is in Horst aan de Maas per 2021 ingevoerd. Dit is een heffing voor het gebruik van, door of met medewerking van het gemeentebestuur tot stand gebrachte of in stand gehouden voorzieningen of waarbij een bijzondere voorziening in de vorm van toezicht of anderszins van de zijde van het gemeentebestuur getroffen wordt.

Het tarief € 0,10 per betalende bezoeker en/of deelnemer is voor 2023 niet gewijzigd. Vermakelijkheden met minder dan 10.000 bezoekers (ongewijzigd) worden niet in de heffing betrokken.

Bij de vermakelijkhedenretributie geldt geen maximaal 100% kostendekkendheidsvoorschrift, zoals bij de rechten en leges. Een vermakelijkheid moet profiteren van een gemeentelijke voorziening die voor de gemeente lasten met zich meebrengt. De gemeente hoeft echter niet aan te tonen welk bedrag van de met de voorziening gemoeide lasten is toe te rekenen aan de vermakelijkheid. De gemeente hoeft ook niet aan te tonen dat geen winst wordt gemaakt.

Op basis van de begroting 2023 is het tarief voor de vermakelijkhedenretributie 2023 als volgt:

Vermakelijkhedenretributie | ||||

bedragen in hele euro's | 2022 | 2023 | Stijging | |

|---|---|---|---|---|

Vast bedrag per betalende bezoeker c.q deelnemer van de vermakelijkheid | € 0,10 | € 0,10 | 0,0% | |

Baatbelasting

Baatbelasting wordt geheven om de kosten van door de gemeente aangelegde voorzieningen in de openbare ruimte te dekken. De particuliere eigendommen die gebaat zijn, worden in de heffing van de baatbelasting meegenomen. Er is in 2023 nog één baatbelasting geheven. Dat is de baatbelasting voor de riolering aan de Kreuzelweg. Deze liep tot en met 2023 en is daarmee afgerond. Bij het vaststellen van de verordening Baatbelasting Kreuzelweg heeft de gemeenteraad bepaald dat deze niet jaarlijks met een inflatiecorrectie geïndexeerd wordt.

Precariobelasting

Precariobelasting wordt geheven voor het hebben van voorwerpen onder, op of boven de voor de openbare dienst bestemde gemeentegrond.

Met toepassing van een inflatiecorrectie van 2,4% zijn voor 2023 de volgende tarieven vastgesteld:

Precariobelasting terrassen | |||

bedragen in hele euro's | 2022 | 2023 | Stijging |

|---|---|---|---|

Terrassen binnen de bebouwde kom van Horst of Sevenum per m² per jaar | € 10,00 | € 10,25 | 2,5% |

Overige terrassen per m² per jaar | € 6,65 | € 6,80 | 2,3% |

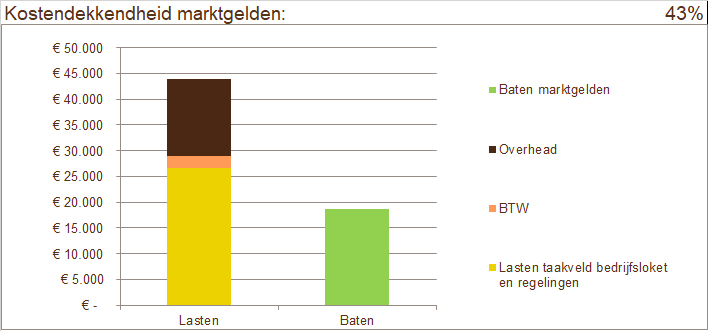

Marktgelden

Marktgelden worden geheven voor het innemen van een standplaats tijdens de weekmarkt. In Meerlo, Swolgen en Tienray zijn geen marktdagen en is de heffing van marktgelden niet aan de orde. De promotiegelden die door de marktlieden in het centrum van Horst worden betaald, zijn vanaf 2011 in de heffing van de marktgelden meegenomen.

De promotiegelden worden doorbetaald aan de stichting Centrummanagement Horst aan de Maas die hier vervolgens collectieve activiteiten t.b.v. het promoten van het centrum van Horst mee bekostigt.

Met toepassing van een inflatiecorrectie van 2,4% zijn voor 2023 de volgende tarieven vastgesteld:

Marktgelden | ||||

bedragen in hele euro's | 2022 | 2023 | Stijging | |

|---|---|---|---|---|

Voor het innemen van een standplaats per dag | € 11,75 | € 12,05 | 2,6% | |

Voor het innemen van een vaste standplaats per kwartaal | ||||

- per strekkende meter | € 19,00 | € 19,45 | 2,4% | |

- vast bedrag (promotiegelden alleen in Horst) | € 23,75 | € 24,30 | 2,3% | |

Door afrondingen stijgen de bedragen tussen 2,3% en 2,6%.

Reclamebelasting

Reclamebelasting wordt geheven voor openbare aankondigingen (reclameobjecten) in het centrum van Horst, die zichtbaar zijn vanaf de openbare weg. Deze heffing is in 2008 op verzoek van de ondernemers van het centrum van Horst ingevoerd. De opbrengst van de reclamebelasting wordt, onder inhouding van € 5.000, doorbetaald aan de Stichting centrummanagement Horst aan de Maas, die hier vervolgens collectieve activiteiten t.b.v. het promoten van het centrum van Horst mee bekostigt.

De hoogte van het tarief is sinds 2015 afhankelijk van de ligging en de WOZ-waarde van de vestiging en niet meer van de grootte van de reclameborden zoals dat in 2014 en voorgaande jaren gold.

Met toepassing van een inflatiecorrectie van 2,4% zijn voor 2023 de volgende tarieven vastgesteld:

Reclamebelasting centrum Horst | |||

bedragen in hele euro's | 2022 | 2023 | Stijging |

|---|---|---|---|

Zone A (woz-waarde kleiner dan of gelijk aan | € 552 | € 565 | 2,4% |

Zone A (woz-waarde range € 151.000 t/m | € 552+ € 3,31 per € 1.000 | € 565+ € 3,39 per € 1.000 | |

Zone A (woz-waarde groter dan of gelijk aan | € 1.021 | € 1.045 | 2,4% |

Zone B | € 552 | € 565 | 2,4% |

* Voor de Reclamebelasting 2023 wordt de woz-waarde 2022 (waardepeildatum 1-1-2021) gehanteerd | |||

* Voor de Reclamebelasting 2022 wordt de woz-waarde 2021 (waardepeildatum 1-1-2020) gehanteerd | |||

* Bij woon-/bedrijfspanden wordt alleen de woz-waarde over het bedrijfsgedeelte meegenomen | |||

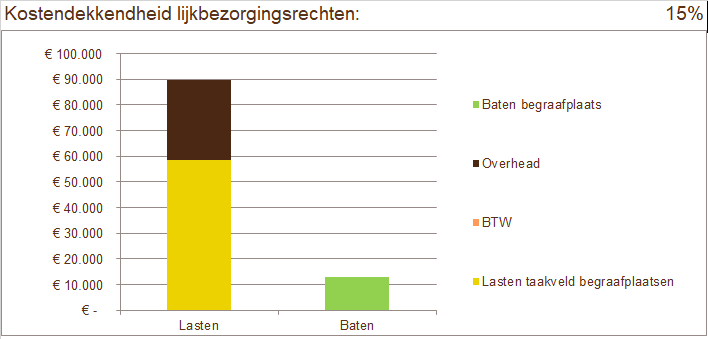

Lijkbezorgingsrechten

Lijkbezorgingsrechten zijn vergoedingen voor diverse diensten die de gemeente verricht in het kader van de lijkbezorging. De hoogte van de lijkbezorgingsrechten wordt in overleg met het kerkbestuur vastgesteld.

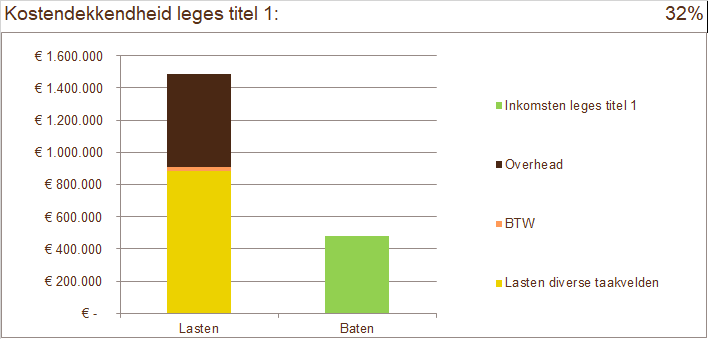

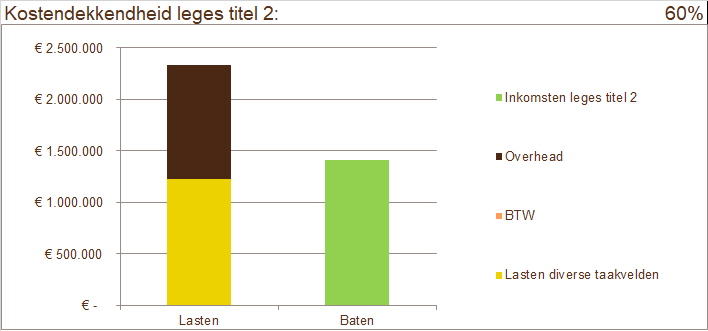

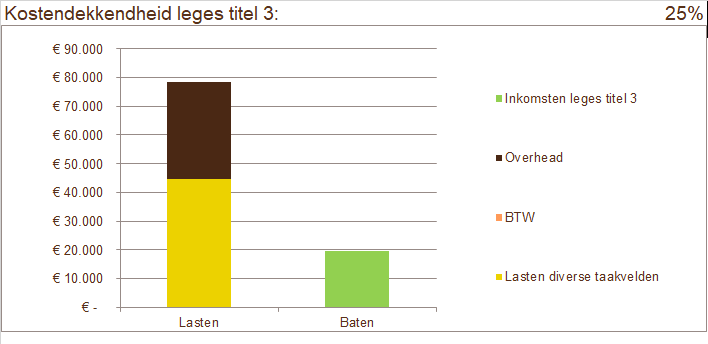

Leges

Met het heffen van leges dekt de gemeente de kosten die de gemeente maakt voor het leveren van bepaalde diensten. De tarieven zijn gebaseerd op maximale kostendekkendheid.

De kostendekkendheid van de leges 2023 wordt hieronder per titel van de legesverordening inzichtelijk gemaakt:

Titel 1: Algemene dienstverlening zoals o.a. huwelijksvoltrekkingen/partnerschapsregistratie, inlichtingen uit de basisregistratie personen (BRP), reisdocumenten en rijbewijzen;

Titel 2: Dienstverlening vallend onder fysieke leefomgeving/omgevingsvergunningen;

Titel 3: Dienstverlening vallend onder de Europese dienstenrichtlijn. Onder de laatstgenoemde titel vallen o.a. aanvragen in het kader van de drank- en horecawet en kinderopvang.

De kostendekkendheid van de leges Titel 2 is t.o.v. de begroting 2023 (97%) lager uitgevallen. Dit is met name veroorzaakt doordat de werkelijke opbrengsten veel lager zijn dan was begroot. De reden hiervoor is dat vanwege langere benodigde voorbereidingstijd de daadwerkelijke bouw van een aantal woningbouwprojecten zijn verschoven van 2023 naar 2024. Bij de 2e bijstelling was hier reeds rekening mee gehouden.

Kwijtschelding

Voor de gecombineerde aanslag gemeentelijke heffingen kan een verzoek tot kwijtschelding worden ingediend. Of iemand voor kwijtschelding in aanmerking komt, hangt af van een aantal factoren. Aan de hand van de financiële situatie beoordeelt de gemeente of iemand voor gehele of gedeeltelijke kwijtschelding in aanmerking komt. Als basis gebruiken we hiervoor wetgeving, de door de gemeenteraad vastgestelde verordening kwijtschelding en de door het college vastgestelde Leidraad Invordering gemeentelijke belastingen gemeente Horst aan de Maas.

Kwijtschelding is mogelijk voor de volgende heffingen:

- OZB

- Rioolheffing

- Afvalstoffenheffing

De gemeente biedt de mogelijkheid een verkort aanvraagformulier kwijtschelding in te vullen (inlog via DigiD).Twee keer per maand worden de ontvangen kwijtscheldingsverzoeken bij Stichting Inlichtingenbureau getoetst. Als deze toetsing een afwijzing oplevert is het nog altijd mogelijk een volledig aanvraagformulier kwijtschelding in te vullen dat door de gemeente zelf wordt beoordeeld. Het is daardoor mogelijk dat een inwoner zowel een verkorte aanvraag als een volledig aanvraagformulier invult.

Er zijn in 2023 meer kwijtscheldingsaanvragen, een stijging van 2,9 %, ontvangen dan in 2022. Het aantal toekenningen is met 51 toegenomen. De drempel om een verkort verzoek in te dienen is laag. In 2023 hebben we wat meer verkorte aanvragen ontvangen.

Eind 2023 waren er geen aanvragen in behandeling.

Het verleende kwijtscheldingsbedrag is ten opzichte van 2022 met ongeveer € 10.000 gestegen. Dit is o.a. het gevolg van het aantal aanvragen en de stijging van de belastingtarieven gemeentelijke heffingen.

Ondernemers kunnen ook voor kwijtschelding in aanmerking komen als ze aan de overige voorwaarden voor kwijtschelding voldoen. In 2023 is er geen enkele aanvraag ontvangen.

Kwijtschelding | ||||

bedragen in hele euro's | 2021 | 2022 | 2023 | Stijging 2023 t.o.v. 2022 |

|---|---|---|---|---|

Verzoeken om kwijtschelding | 512 | 479 | 493 | 2,9% |

* Waarvan automatisch en via verkorte aanvraag | 403 | 390 | 447 | 14,6% |

Kwijtschelding ondernemers | 0 | 0 | 0 | |

Kwijtschelding excl.ondernemers | 315 | 304 | 355 | 16,8% |

* Kwijtschelding toekenning n.a.v. beoordeling Inlichtingenbureau | 271 | 271 | 338 | 24,7% |

Geen kwijtschelding | 197 | 175 | 138 | -21,1% |

In behandeling | 0 | 5 | 0 | -100,0% |

Verleende kwijtschelding | € 55.610 | € 60.141 | € 70.413 | 8,1% |

Invordering

In 2023 zijn er 11 invorderingsrondes geweest. Ten opzichte van 2022 (12) is dit afgenomen. In 2023 zijn er ten opzichte van 2022 ongeveer 120 aanmaningen minder verzonden. Het aantal betekende dwangbevelen is ongeveer 75 met gestegen.

Het oninbaar afgeboekte bedrag is afgenomen.

Kengetallen invordering | ||||

bedragen in hele euro's | 2021 | 2022 | 2023 | Stijging 2023 t.o.v. 2022 |

|---|---|---|---|---|

Aantal aanslagen (excl. verminderingen) | 21.806 | 21.890 | 22.305 | 1,9% |

Geïncasseerd via automatische incasso | 60,0% | 58,1% | 54,3% | -6,5% |

Betaling en incasso binnen de betalingstermijn | 93,0% | 92,2% | 92,9% | 0,7% |

Aantal aanmaningen | 1.531 | 1.714 | 1.593 | -7,1% |

Aantal kennisgeving dwangbevelen | 748 | 794 | 802 | 1,0% |

Aantal dwangbevelen | 399 | 395 | 472 | 19,5% |

Percentage oninbaar Horst aan de Maas | 0,12% | 0,08% | 0,06% | -25,0% |

Bedrag oninbaar Horst aan de Maas | € 30.591 | € 22.541 | € 18.045 | -19,9% |